Berkshire Hathaway de Warren Buffett se convirtió rápidamente en uno de los principales beneficiarios de un fuerte aumento en las tasas de interés en los Estados Unidos, ya que su balance similar a una fortaleza comenzó a generar cientos de millones de dólares en ingresos para el conglomerado en expansión.

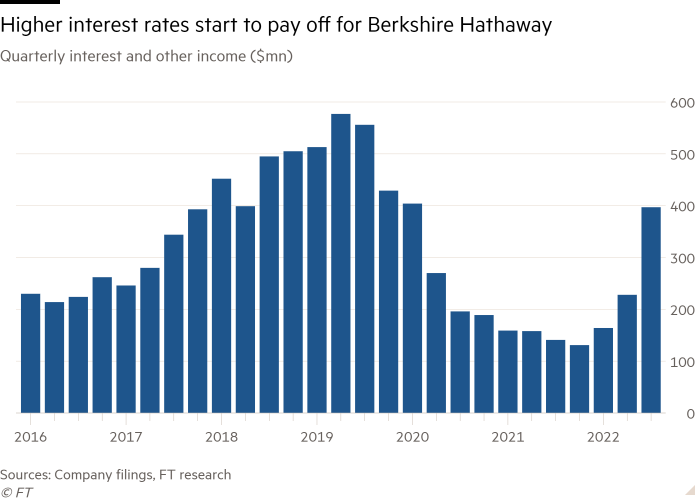

La compañía reveló el sábado que el interés de la compañía en su pila de efectivo de $ 109 mil millones casi se triplicó con respecto al año anterior a $ 397 millones en el tercer trimestre, y señaló que las ganancias se debieron «principalmente a aumentos en las tasas de interés a corto plazo».

Berkshire Mantiene la gran mayoría de su dinero en letras del Tesoro a corto plazo, depósitos en bancos y cuentas del mercado monetario, donde las tasas de interés han aumentado rápidamente a medida que la Reserva Federal endurece la política monetaria. la semana pasada banco central de estados unidos Aumentar las tasas a entre 3,75 y 4 por ciento, frente a casi cero a principios de año, y los comerciantes esperan que esa tasa alcance el 5 por ciento más alto el próximo año.

Si bien la política más estricta ha causado conmoción en los mercados financieros, incluso golpeando el valor de la gigantesca cartera de acciones de Berkshire, finalmente está comenzando a pagar dividendos a las empresas y los consumidores con efectivo.

Los datos del Investment Company Institute mostraron que el efectivo estancado en los fondos del mercado monetario que atienden a los inversores minoristas diariamente se ha inflado a un nivel récord.

El vicepresidente de Buffett y Berkshire, Charlie Munger, ha presidido durante la última década una expansión significativa de las tenencias de efectivo de Berkshire, que creen que es fundamental dados los pagos potencialmente catastróficos que las aseguradoras de la compañía pueden necesitar algún día.

Fue un punto subrayado por los resultados del tercer trimestre que mostraron que Berkshire sufrió una pérdida antes de impuestos de $ 3.4 mil millones de… huracan ianEso mató a más de 100 personas cuando destrozó partes de Florida. El presidente de los Estados Unidos, Joe Biden, ha dicho que la región tardará años, no meses, en recuperarse.

La unidad de seguros de Berkshire sufrió una pérdida operativa de $962 millones durante el trimestre, y Geico advirtió que los precios más altos de las autopartes usadas y un aumento en los accidentes afectaron sus resultados.

Buffett y Munger siempre han podido incurrir en pérdidas significativas en su división de seguros debido a la gran «flotación»: las primas que cobran antes de tener que pagar eventuales reclamaciones sobre pasivos. La salida a bolsa ayudó a respaldar sus inversiones de capital y financiar la adquisición de empresas por parte de la empresa.

La venta masiva en los mercados financieros ha afectado la cartera de acciones de Berkshire, que incluye grandes participaciones en Apple, American Express, Chevron y Bank of America. La compañía dijo que el valor de su cartera cayó a 306.200 millones de dólares desde 327.700 millones de dólares a fines de junio.

Esas caídas lo llevaron a una pérdida neta de $2,700 millones en el período, o $1,832 por acción Clase A, de una ganancia de $10,300 millones el año anterior, a $6,882 por acción. Buffett ha descrito durante mucho tiempo las fluctuaciones en su cartera de inversiones, que debe admitir en los estados de pérdidas y ganancias debido a las normas contables, como «sin sentido».

Docenas de las empresas que posee, que están siendo ampliamente monitoreadas en busca de signos de la salud del complejo industrial y comercial de los EE. UU., revelaron la resistencia de la economía de los EE. UU. y también señalaron una posible desaceleración diseñada por la Reserva Federal. Los resultados de Berkshire también mostraron los efectos de la inflación y las batallas por la mejora salarial a medida que los niveles de vida reales se ven presionados por el aumento de los precios.

Los ingresos de BNSF Railroad aumentaron un 17 por ciento a $6.5 mil millones, pero las ganancias cayeron a medida que los volúmenes de carga que envió disminuyeron y pagó salarios más altos a sus empleados. Los ferrocarriles se convirtieron en un punto crítico a principios de este año con más de 30,000 trabajadores sindicalizados en BNSF. amenazó con golpearoponiéndose a las circunstancias y exigiendo el pago del pago.

Un acuerdo inicial en septiembre otorgó beneficios a los empleados y el BNSF dijo que los costos salariales aumentaron un 27 por ciento en el tercer trimestre del año anterior.

Las compañías de energía en la división de servicios públicos de Berkshire informaron un aumento del 17 por ciento en los ingresos, impulsadas por el aumento de los costos de energía.

Pero la unidad de corretaje de bienes raíces de la compañía vio caer las ventas en aproximadamente una quinta parte, y la ganancia operativa de la unidad se redujo un 72 por ciento respecto al año anterior, ya que el mercado inmobiliario se desaceleró y se vendieron menos casas.

Berkshire dijo que también se espera que las tasas hipotecarias más altas ejerzan presión sobre un puñado de empresas en el sector de la vivienda. Sin embargo, durante el trimestre, esas empresas, incluido el fabricante de ladrillos Acme y el grupo de pisos Shaw, lograron subir los precios y registraron una fuerte demanda.

En general, las ganancias operativas aumentaron a $ 7,800 millones desde $ 6,500 millones en el año anterior. Estos resultados han ayudado a generar mayores utilidades en las líneas de negocios de manufactura y servicios.

Berkshire, que este año compró una participación del 21 por ciento en la compañía energética Acciones comunes de Occidentalreveló que en el cuarto trimestre comenzará a reportar las ganancias del gigante del petróleo y el gas como parte de sus resultados.

La compañía también dijo que gastó poco más de mil millones de dólares este trimestre en la recompra de sus acciones.

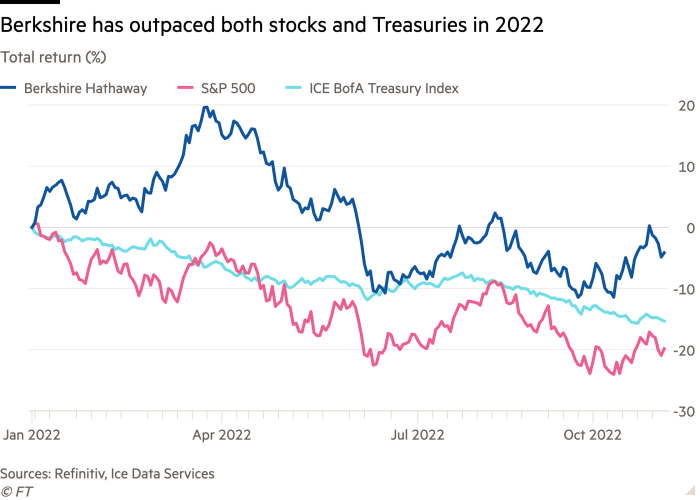

Las acciones de clase A de Berkshire, que han bajado un 4,1 por ciento este año, han superado significativamente al mercado. El índice de referencia S&P 500 cayó un 20,9 por ciento, mientras que un inversor en bonos del Tesoro de EE. UU. perdió un 15,3 por ciento, según Ice Data Services.

«Viajar ninja. Alborotador. Erudito del tocino. Experto en alcohol extremo. Defensor de los zombis».

More Stories

Decisión del Banco de Japón, PMI de China, resultados de Samsung

Las acciones suben a medida que la inteligencia artificial logra ganancias récord

Europa impone aranceles más altos a los coches eléctricos fabricados en China