Se acabó el auge. Y hay efectos más amplios.

por Lobo Richter para calle del lobo.

El aumento de las tasas hipotecarias está agravando los efectos de la explosión de los precios de las viviendas en los pagos de las hipotecas, y ha expulsado del mercado a una capa tras otra de compradores de viviendas durante los últimos cuatro meses. Y podemos ver eso.

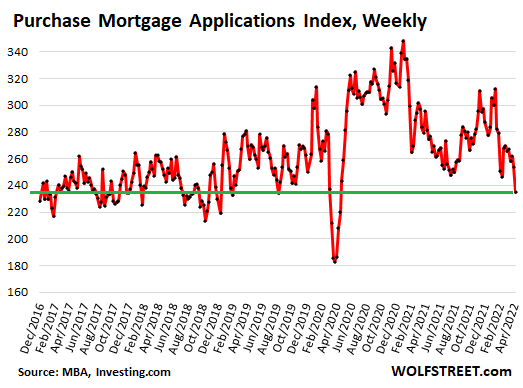

Los pedidos de hipotecas para comprar una casa han caído aún más esta semana y han bajado un 17% con respecto al año anterior, alcanzando el nivel más bajo desde mayo de 2020, según el índice de compras semanales de la Asociación de Banqueros Hipotecarios de hoy. El índice ha bajado más de un 30% desde el pico de demanda a fines de 2020 y principios de 2021, seguido de un aumento histórico de precios el año pasado.

“La caída en las solicitudes fue evidente en todos los tipos de préstamos”, dijo. Informe de la Maestría en Administración de Empresas Ella dijo. «Los posibles compradores de viviendas están en declive esta primavera, ya que todavía enfrentan opciones limitadas de viviendas en venta combinadas con costos crecientes por el aumento de las tasas y los precios de las hipotecas. La reciente caída en las órdenes de compra es una indicación de la posible debilidad en las ventas de viviendas en los próximos meses .”

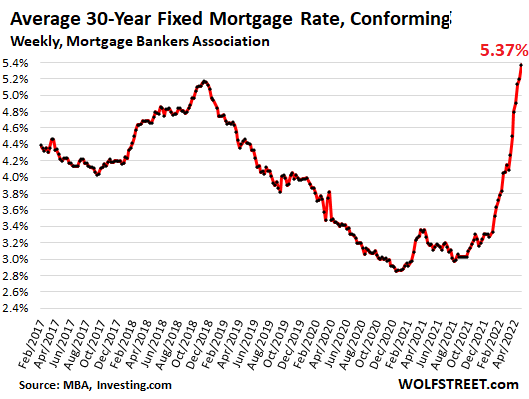

Causa de la reducción de volumen: la mezcla tóxica de Explosión del precio de la vivienda Las tasas hipotecarias están aumentando. La tasa de interés promedio de las hipotecas de tasa fija a 30 años con una caída del 20 %, igualando los límites de Fannie Mae y Freddie Mac, saltó al 5,37 %, la tasa más alta desde agosto de 2009, según el indicador semanal de la Asociación de Banqueros Hipotecarios de hoy.

Lo que esto significa para los compradores de viviendas en dólares.

Hipoteca sobre una casa comprada hace un año a un precio promedio (según la Asociación Nacional de Agentes Inmobiliarios) de $326,300, financiada 20% menos durante 30 años, a una tasa promedio de 3.17% en ese momento, con un pago inicial de $1 320 cada mes.

Hipoteca sobre una casa comprada hoy con un precio promedio de $375,300, financiamiento mínimo del 20%, 5.37%, viene con un pago inicial de $1,990.

Por lo tanto, el comprador de hoy, que ya sufre una inflación desenfrenada por encima de todo lo demás, tendría que invertir $670 adicionales al mes, lo que representa un aumento del 50 % en los pagos de la hipoteca, para comprar mismo una casa.

Ahora calcule esto con casas en las áreas más caras del país donde el precio medio, después de aumentos ridículos en los últimos dos años, es de $500,000, $1 millón o más. Los compradores de vivienda enfrentan pagos hipotecarios significativamente más altos en estos mercados.

La combinación del aumento de los precios de la vivienda y el aumento de las tasas hipotecarias tiene un efecto en las capas y clases de compradores que abandonan el mercado. Y eso lo estamos empezando a ver cayendo en las solicitudes de hipotecas.

La Fed provocó esta ridícula burbuja inmobiliaria con su supresión de las tasas de interés, incluidas compras masivas de valores respaldados por hipotecas y bonos del Tesoro.

La Fed ahora está tratando de deshacer algo de eso elevando las tasas de interés a largo plazo. Es la manera de la Fed -demasiado poco, demasiado tarde- tratar de controlar la burbuja inmobiliaria y los riesgos para el sistema financiero que plantea la burbuja inmobiliaria, llevada al extremo.

¿Qué significa eso para el gasto del consumidor?

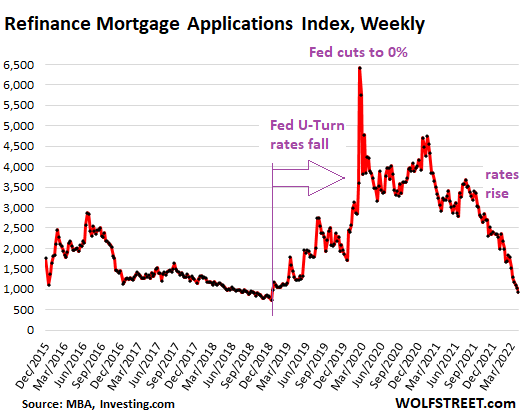

Cuando las tasas hipotecarias bajan, los propietarios tienden a refinanciar hipotecas con tasas más altas con hipotecas con intereses más bajos, ya sea para reducir sus pagos mensuales, retirar efectivo de la vivienda o ambas cosas.

La ola de gobernadores que comenzó a principios de 2019 cuando la Fed implementó las tasas hipotecarias se volvió infame y se convirtió en un tsunami que comenzó en marzo de 2020, cuando las tasas hipotecarias cayeron a mínimos históricos en los meses siguientes. Los propietarios de viviendas redujeron sus pagos mensuales y gastaron el dinero extra que les dejaron los pagos más bajos. Otros dueños de casa extrajeron efectivo por cashback y gastaron ese dinero en autos y botes, y pagaron sus tarjetas de crédito para hacer espacio para gastos futuros, este dinero se recicló de varias maneras e impulsó la economía. Algunos de ellos también están invertidos en acciones y criptomonedas.

Este efecto caducó hace meses. Hasta ahora, las solicitudes para refinanciar hipotecas se han derrumbado un 70 % con respecto al año anterior y un 85 % a partir de marzo de 2020. Refis ya no respalda el gasto de los consumidores, las acciones y las criptomonedas.

¿Qué significa esto para la industria hipotecaria?.

Los banqueros hipotecarios saben que están en un negocio muy cíclico. Ante el aumento de las tasas hipotecarias, el colapso de la demanda de rehabilitación y la disminución de la demanda de préstamos hipotecarios, la industria hipotecaria ha comenzado a despedir personas.

Agregue Wells Fargo, uno de los prestamistas hipotecarios más grandes de EE. UU., a la creciente lista de prestamistas hipotecarios que se dice que comenzaron los despidos a fines del año pasado y en lo que va del año, incluida la compañía hipotecaria respaldada por Softbank, Better.com. , pero también PennyMac Financial Services, Movement Mortgage, Winnpointe Corp y otros.

pozos fargo confirmado Los despidos del viernes pasado y una declaración culparon a los «cambios cíclicos en el entorno más amplio de los préstamos hipotecarios», pero no revelaron las ubicaciones remotas del imperio hipotecario que reducirían los banqueros hipotecarios y su número.

Así que este boom se acabó. Y la Fed ahora ha comenzado a subir las tasas de interés, demasiado poco y demasiado tarde, pero finalmente está dando tumbos para lidiar con esta alta inflación de cuatro décadas, después de 13 años de impresión desenfrenada de dinero, una inflación de una magnitud que la mayoría de los estadounidenses nunca he visto antes.

¿Disfrutas leyendo WOLF STREET y quieres apoyarlo? Use bloqueadores de anuncios, entiendo totalmente por qué, pero ¿le gustaría apoyar el sitio? puedes donar Te lo agradezco mucho. Haz clic en una jarra de cerveza y té helado para aprender a hacerlo:

¿Te gustaría recibir una notificación por correo electrónico cuando WOLF STREET publique un nuevo artículo? Registrarse aquí.

![]()

More Stories

Decisión del Banco de Japón, PMI de China, resultados de Samsung

Las acciones suben a medida que la inteligencia artificial logra ganancias récord

Europa impone aranceles más altos a los coches eléctricos fabricados en China